数字货币资产如何入账:轻松掌握会计处理与管

2025-09-24 12:58:19

引言:数字货币的兴起与财务管理的挑战

近年来,数字货币的迅速崛起对传统金融领域产生了深远影响。在这样一个信息爆炸的时代,越来越多的企业和个人开始涉足比特币、以太坊等数字资产。对于会计师和财务管理人员来说,如何正确入账数字货币,成为了一项新的挑战。

许多企业在记录和评估这些资产时面临着痛点:现有的会计准则能否适用于数字货币?如何为这些虚拟资产设定合理的价值?文章将深入探讨数字货币的会计入账方法,并提供可操作的解决方案。

一、数字货币的定义及分类

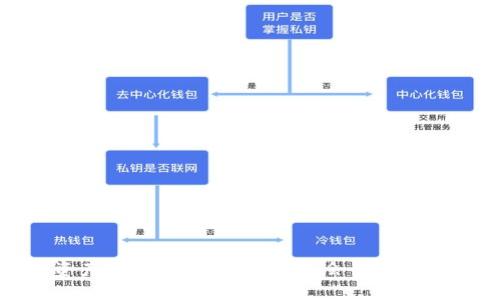

在开始讨论如何入账数字货币之前,首先需要对其进行明确的定义。简单来说,数字货币是指通过密码学技术生成的虚拟货币,不依赖于中央银行或政府。根据其特性,数字货币主要可以分为以下几类:

- 加密货币:如比特币、以太坊等,采用区块链技术确保交易的安全与透明。

- 稳定币:如USDT、DAI等,其价值通常固定于某种法定货币,减少波动性。

- 数字货币资产:包括ICO代币、平台币等,具有特定用途或投资价值。

二、会计入账的基本原则

在数字货币的会计入账时,我们需要遵循一些基本的会计原则,这些原则将帮助确保信息的准确性和透明性:

- 实质重于形式原则:确保账务处理反映资产的实际经济情况,而不仅仅是名义或法律形式。

- 谨慎性原则:在不确定性情况下,选择对企业利益影响较小的会计处理方式。

- 一贯性原则:在时间上保持一致,确保会计政策在不同会计期间得到稳定应用。

三、数字货币的入账方式

数字货币一般可以通过两种方式入账:公允价值法和成本法。选择哪种方式与企业的会计政策及税务情况密切相关。

3.1 公允价值法

公允价值法是指按市场价格将资产记录入账。这种方法通常适用于流动性较强的数字货币,如比特币。根据这个方法,企业在每个报告期末需要重新评估其数字货币的公允价值,并相应调整账面价值。

这一方法的优点在于,能够真实反映市场变化,企业的资产负债表更能体现出实际财务状况。但也存在风险:如果市场价格大幅波动,企业可能会面临资产价值的快速下降,影响财务报告的可比性和稳定性。

3.2 成本法

成本法则相对保守,将数字货币的购入成本作为入账依据。在这一方法下,企业对数字货币的评估只在购买时进行,后续不需要调整账面价值。相对公允价值法,成本法减少了因市场波动而导致的报表波动。

然而,成本法也存在在资产价值上涨时,企业不会及时反映出其潜在的经济利益,可能导致投资者对企业的真实价值产生误解。

四、数字货币的税务处理

数字货币的税务处理是另一个企业在入账时需要重点关注的领域。不同行政区对数字货币的税务政策存在差异,企业需要根据所在地区的财税法规来进行相应申报。

一般而言,数字货币的交易通常被视为资本资产,企业在出售数字货币时需要缴纳资本利得税。同时,使用数字货币支付的交易可能也会涉及增值税或营业税的相关规定。

因此,在进行数字货币会计入账的同时,企业还需与专业税务顾问协作,以确保遵循当地税务法规。

五、数字货币的会计记录实务

在数字货币入账的具体实践中,企业应进行详尽的记录和跟踪,这包含以下几个步骤:

- 交易确认:明确数字货币的购买和出售交易时间、数量与价格。

- 交易分类:根据不同类型的数字货币交易进行分类,分为购入、出售、交换等。

- 制定内部控制流程:建立相关规章制度,确保数字货币交易的合规性和透明性。

六、数字货币管理的最佳实践

为了有效管理数字货币资产,企业还需从战略层面进行思考,以下是一些建议:

- 完善内部控制:制定切实可行的内部控制政策,确保对数字货币的管理不被疏忽。

- 定期评估资产:对数字货币的价值进行定期评估,以便及时调整战略和投资组合。

- 利用专业工具:寻找并运用专业的财务软件和工具,以提升数字货币资产管理的效率和准确性。

七、结论:迎接数字货币的未来

随着数字货币市场的不断发展和完善,企业在会计入账和管理方面面临的挑战也将日益增加。通过理解数字货币的基本概念、掌握合适的会计处理方法、合理的税务规划以及内控流程的建立,企业将能更好地迎接这一新兴市场带来的机遇。

希望本篇文章能够帮助企业及财务人员更深入地了解数字货币的入账方法,推动数字货币的合规管理,实现盈利目标。这一领域未来的发展潜力无限,抓住每一个机会,让我们共同开创数字货币管理的新篇章!

此内容大纲及其详细讲解为您提供了对数字货币会计入账的全面洞察,可以适当调整段落结构,以满足您的特定字数要求。